In einem Schufa-Eintrag werden verschiedene Daten gespeichert, die Ihre finanzielle Situation widerspiegeln. Dazu gehören Informationen über Kredite, Konten und Verträge mit Unternehmen. Auch Zahlungsausfälle oder nicht rechtzeitig beglichene Rechnungen fließen in das Scoring ein. Diese Daten dienen den Banken als Grundlage für die Beurteilung Ihrer Bonität und somit Ihrer Kreditwürdigkeit. Es ist wichtig zu wissen, dass nicht nur negative, sondern auch positive Einträge erfasst werden. Ein Beispiel dafür wäre die pünktliche Rückzahlung eines Kredits. Um Transparenz zu schaffen, haben Verbraucher das Recht auf eine kostenlose Datenkopie ihres Schufa-Eintrags. Möchten Sie veraltete oder unrichtige Einträge korrigieren lassen, können Sie eine Löschung beantragen – zum Beispiel über den Service „MeineSchufa“.

Was ist ein Schufa-Eintrag und wie entsteht er?

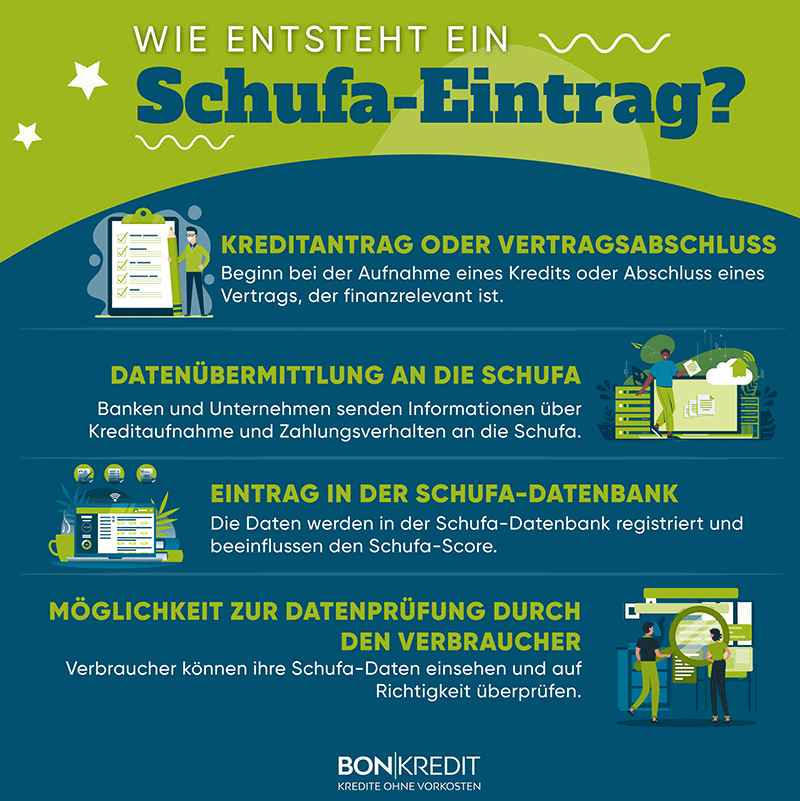

In der Regel sind es Banken und Unternehmen, die Informationen über Ihre Bonität an die Schufa weitergeben. Beispielsweise werden Kredit- oder Vertragsdaten gespeichert, um Ihr Zahlungsverhalten zu analysieren. Diese Daten bilden die Basis für Ihren Schufa-Score, der Ihre Kreditwürdigkeit widerspiegelt. Wenn Sie feststellen, dass fehlerhafte Daten vorliegen, haben Sie das Recht auf eine Datenkopie und können Löschung verlangen.

Die Auswirkungen eines negativen Schufa-Eintrags auf Ihre Finanzen

Ein Schufa-Eintrag kann gravierende Auswirkungen auf Ihre finanzielle Situation haben. Banken und Unternehmen prüfen regelmäßig Ihre Bonität anhand des Schufa-Scores. Negative Einträge können dazu führen, dass Sie Schwierigkeiten bei der Beantragung von Krediten oder Verträgen bekommen. Die meisten Daten bleiben für einen längeren Zeitraum gespeichert, wenn sie nicht gelöscht werden. Eine negative Schufa-Auskunft kann dazu führen, dass Sie von Unternehmen als risikoreich eingestuft werden, was sich nachteilig auf Ihre finanziellen Möglichkeiten auswirken kann.

So können Sie Ihre eigenen Schufa-Einträge überprüfen

Nutzen Sie die Möglichkeit, eine kostenlose Datenkopie anzufordern. Auf der Plattform „MeineSchufa“ haben Sie die Chance, Ihre gespeicherten Informationen einzusehen und Ihren aktuellen Schufa-Score abzurufen. Diese Transparenz ermöglicht es Ihnen, Ihre Bonität besser zu verstehen und potenzielle Fehler in den Einträgen zu erkennen. Durch regelmäßige Kontrolle Ihres Schufa-Scores behalten Sie stets den Überblick über die gespeicherten Informationen. Denn auch hier gilt: Vertrauen ist gut, Kontrolle ist besser. Nutzen Sie daher aktiv die Möglichkeit zur Überprüfung Ihres Schufa-Scores.

Schritt für Schritt zur Selbstauskunft bei der Schufa

Für die Beantragung einer Selbstauskunft bei der Schufa sind nur einige wenige Schritte notwendig: Zunächst füllen Sie das entsprechende Formular auf der Schufa-Website aus und senden es zusammen mit einer Kopie Ihres Personalausweises an die angegebene Adresse. Nach Eingang und Prüfung Ihrer Daten erhalten Sie innerhalb einiger Tage Ihre Schufa-Bonitätsauskunft. Diese beinhaltet eine Übersicht all Ihrer gespeicherten Daten sowie Ihren aktuellen Schufa-Score. Durch regelmäßige Überprüfung können Sie potenzielle Fehler frühzeitig erkennen und korrigieren lassen. Die Selbstauskunft ist ein wichtiges Instrument, um Ihre finanzielle Situation im Blick zu behalten und bei Bedarf Maßnahmen zur Verbesserung Ihrer Bonität einzuleiten.

Falschen Schufa-Eintrag löschen lassen

Sie können fehlerhafte Schufa-Einträge löschen lassen, brauchen jedoch genaue Kenntnisse über den Ablauf. Zunächst sollten Sie Ihre Daten bei der Schufa überprüfen und sicherstellen, dass alle Informationen korrekt sind. Im Falle von fehlerhaften oder veralteten Einträgen haben Sie das Recht auf Löschung gemäß den Datenschutzbestimmungen. Ein Beispiel wäre ein bereits beglichener Kredit, der fälschlicherweise als unbezahlt vermerkt ist.

Beim Überprüfen Ihres Schufa-Eintrages ist es wichtig, auf mögliche Fehlerquellen zu achten. Oftmals können Ungenauigkeiten oder veraltete Informationen Ihre Bonität negativ beeinflussen. Dazu zählen beispielsweise falsch gespeicherte Daten zu Ihrer Person oder nicht korrekt eingetragene Zahlungshistorien.

Tipps zur Verbesserung Ihres Schufa-Scores

Durch gezielte Maßnahmen können Sie Ihren Schufa-Eintrag verbessern und damit Ihre Kreditwürdigkeit und Ihre Bonität insgesamt steigern. Beginnen Sie damit, regelmäßig Ihre Schufa-Bonitätsauskunft zu überprüfen, um mögliche Fehler oder ungerechtfertigte Einträge zu identifizieren. Ein gesunder Schufa-Score ist entscheidend für die Genehmigung von Krediten bei Banken und Unternehmen. Zahlen Sie offene Rechnungen pünktlich, um positive Daten in Ihrem Schufa-Eintrag zu etablieren. Die Löschung alter und erledigter Einträge kann ebenfalls Ihren Score verbessern

Rechtliche Grundlagen: Was sagt das Datenschutzgesetz zum Umgang mit Schufa-Daten aus?

Das Datenschutzgesetz legt klare Regeln fest, wie Unternehmen mit Ihren Schufa-Daten umgehen dürfen. Ihre persönlichen Informationen, die in einem Schufa-Eintrag gespeichert sind, unterliegen strengen rechtlichen Vorgaben. Es ist wichtig zu verstehen, dass Ihre Daten nur für bestimmte Zwecke und von bestimmten Unternehmen abgerufen werden dürfen. Die Schufa-Bonitätsauskunft muss im Einklang mit den geltenden Datenschutzbestimmungen erfolgen.